เวลาโอนเงินให้คู่ค้าต่างประเทศ เชื่อว่าหลายๆคนน่าจะคุ้นเคยกับการกรอก “SWIFT code” หรือ “Swift number” และชื่อธนาคาร เพื่อที่จะโอนเงินไปให้ถึงคู่ค้าได้อย่างปลอดภัย

เพื่อนๆ เคยสงสัยหรือไม่ ว่า SWIFT มันย่อมาจากอะไร และความเป็นมาอย่างไร?

นอกจากนี้ปัจจุบันยังมี Blockchain ที่เค้าบอกว่าจะช่วยลดต้นทุนทางการเงิน ลงไปได้อย่างมหาศาล แล้ว SWIFT จะยังมีที่ยืนไหม?

บทความนี้ เราจะไปดูกันว่า อนาคตของการโอนเงินระหว่างประเทศ เป็นอย่างไร?

หากพร้อมแล้ว เราไปติดตามกันเลย

=========================

นำเข้า “ความรู้” ส่งออก “ความคิด” ติดตาม

“นำเข้าส่งออก สุดขอบฟ้า”

=========================

1) ก่อนหน้าที่จะมีระบบ SWIFT เวลาจะโอนเงินระหว่างธนาคารก็จะใช้ระบบโทรพิมพ์ (Telex) ก็คล้ายๆ โทรเลขนั่นแหล่ะ…แต่พอช่วงปี ค.ศ. 1973 ก็ได้มีการรวมกลุ่มของธนาคาร 239 แห่งจาก 15 ประเทศ เพื่อที่จะจัดตั้งมาตรฐานการส่งข้อมูลหากันที่เรียกว่า “SWIFT” ย่อมาจาก Society for Worldwide Interbank Financial Telecommunication

2) SWIFT ไม่ได้ให้บริการ “โอนเงิน” ระหว่างประเทศ แต่ SWIFT คือ “ระบบส่งข้อความ” ที่ธนาคารต้นทาง และปลายทางใช้สื่อสารกัน เพื่อเช็คความถูกต้องของข้อมูลการโอนเงิน

.

วันๆหนึ่ง มีการส่ง “ข้อความ” ผ่านระบบ SWIFT สูงถึง 37.2 ล้านข้อความต่อวัน! หากคิดเป็นมูลค่าเงินก็โอนเงินกันสูงกว่า 5 ล้านล้านเหรียญสหรัฐฯ ต่อวัน เลยทีเดียว (เน้นว่า ต่อวันนะ)

.

ปัจจุบัน มีสถาบันการเงินในเครือข่ายเกิน 10,000 แห่ง มากกว่า 200 ประเทศทั่วโลก ในเครือข่าย SWIFT

.

แต่ทว่าระบบ SWIFT ที่ใช้กันนั้น มีจุดอ่อนอยู่ที่ความล่าช้าในการตรวจสอบข้อมูล บางทีรอทำรายการ และโอนเงินเป็นวันๆ อีกทั้งมีค่าธรรมเนียม ที่ค่อนข้างสูง

3) ซึ่งการมาถึงของ Blockchain และเทคโนโลยีของ RippleNet ก็เข้ามาดิสรัป ระบบ SWIFT โดยตรง ด้วยระบบตรวจสอบบัญชี ที่สามารถติดตามสถานะได้แบบ Real-time ลดเวลาการโอนเงินเหลือหลัก “นาที” เทียบกับของเดิมที่เป็น “วัน”

4) อย่างไรก็ตาม ถามว่า SWIFT จะหายไปในเร็ววันนี้ไหม?…คำตอบก็คงไม่ใช่

.

โดยจากรายงาน “A vision for the future of cross-border payments” ของทาง McKinsey ประเมินว่า ตามทฤษฎีแล้ว การที่จะมีระบบโอนเงินระหว่างประเทศ ระบบหลักเพียงหนึ่งเดียว ก็อาจเป็นเรื่องที่น่าสนใจ เพียงแต่ว่าด้วยข้อจำกัดเรื่องประเด็นการเมืองระหว่างประเทศด้วย ทำให้คงเป็นเรื่องยากที่ระบบใด ระบบหนึ่ง จะสามารถครองตลาดแบบผูกขาดได้

.

ปัจจุบันมีระบบการโอนเงินมากมายไม่ว่าจะเป็น ระบบที่ลูกค้าองค์กรนิยมใช้บริการผ่านธนาคาร คือ SWIFT, ระบบ e-commerce ที่เป็นที่นิยมของคนทั่วไปและ SMEs ไม่ว่าจะเป็น Paypal, VISA, Ant Financial (Alipay), และระบบล่าสุดอย่าง Blockchain

5) ทาง SWIFT เองก็ไม่อยู่นิ่งเฉย โดยมีการพัฒนาบริการ “SWIFT gpi” ซึ่งกำหนดให้ธนาคารในเครือข่าย ต้องปรับระบบการทำงาน ลดขั้นตอน ให้มีความรวดเร็วมากยิ่งขึ้น มีฐานข้อมูลกลางให้ติดตามสถานะการโอนเงินได้ว่าอยู่ในสถานะใด และเงินไปอยู่ที่ไหนแล้ว

6) e-commerce เป็นส่วนสำคัญในการผลักให้เทคโนโลยีการโอนเงินใหม่ๆ พัฒนาได้เร็วขึ้น โดยผู้ประกอบการ

e-commerce ส่วนใหญ่ที่เป็น SMEs ต่างมองหาบริการที่ช่วยลดต้นทุนในการโอนเงิน ลดขั้นตอนและลดเวลาทำงาน McKinsey เองก็ระบุว่า ผู้ให้บริการเช่น SWIFT gpi หรือ Mastercard’s B2B Hub เป็นตัวอย่างการบริการที่สร้างความคล่องตัว ให้กับผู้ประกอบการได้เป็นอย่างดี

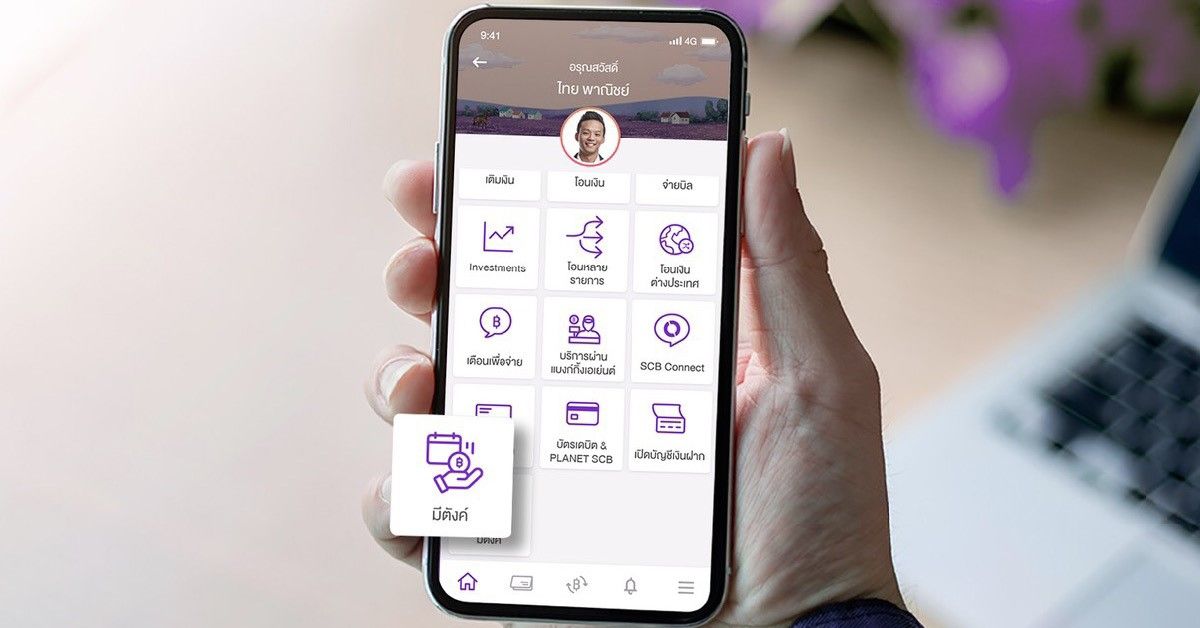

ตัวอย่างของ SWIFT gpi ของธนาคารในไทยอย่าง SCB

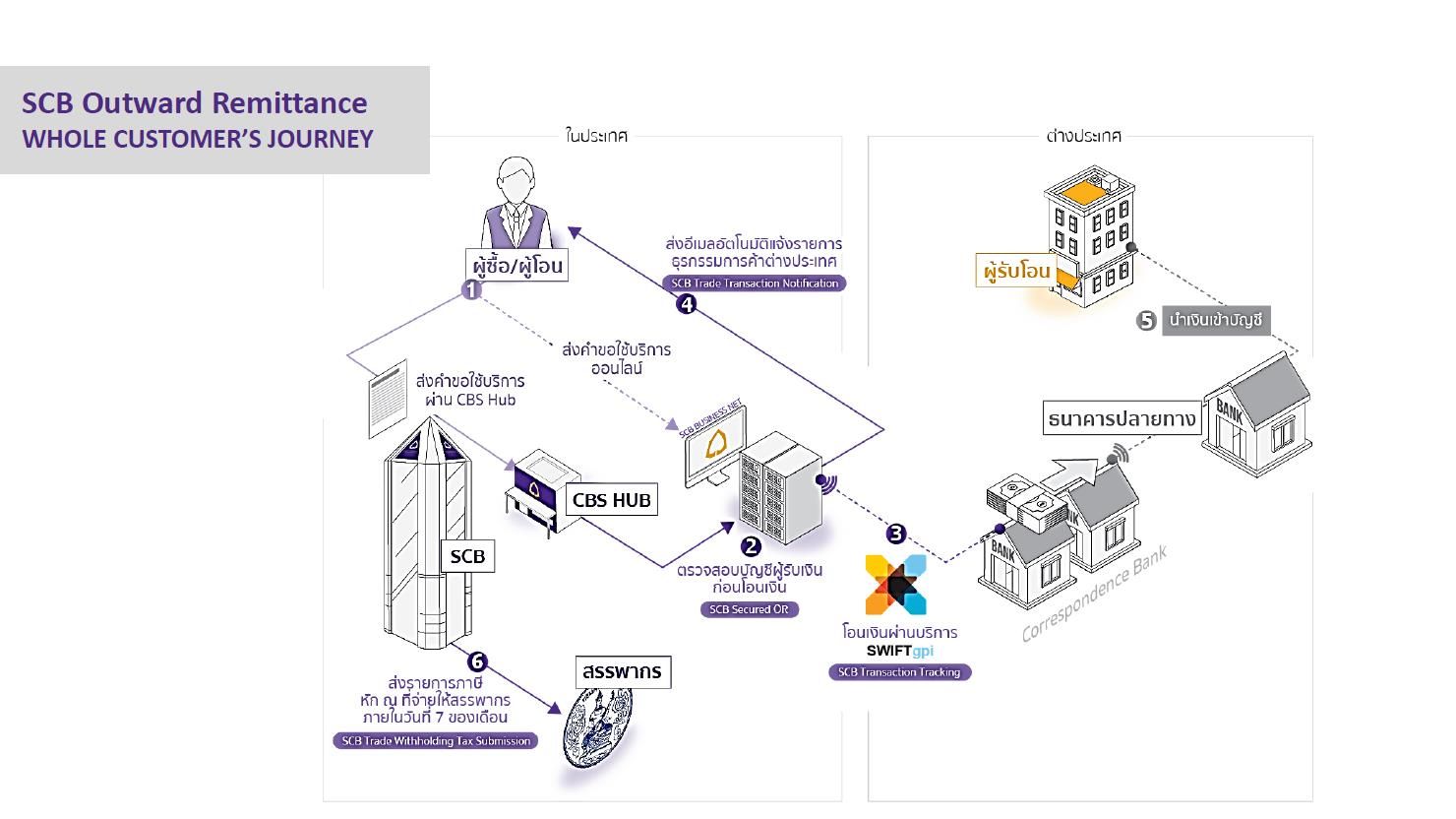

7) ในประเทศไทยเองก็มี ธนาคารไทยพาณิชย์ หรือ SCB ที่ได้มีการนำเทคโนโลยี “SWIFT gpi” มาประยุกต์ใช้ เสริมด้วยบริการพิเศษจากทาง SCB ที่ช่วยให้ ผู้นำเข้า สามารถโอนเงินให้คู่ค้าแบบง่ายๆ ผ่านบริการ “เงินโอนต่างประเทศขาออก”ซึ่งมีจุดเด่น จากระบบ SWIFT แบบทั่วๆ ไป ถึง 3 ข้อด้วยกัน ได้แก่

.

หนึ่ง บริการลงทะเบียนบัญชีผู้รับเงินโอนต่างประเทศขาออก (SCB Secured Outward Remittance) – คือ การลงทะเบียนผู้รับโอนเงินต่างประเทศเอาไว้ เพื่อให้มั่นใจว่าโอนเงินถูกต้อง ไม่พลาด เงินโอนถึงมือคู่ค้าทั่วโลก

.

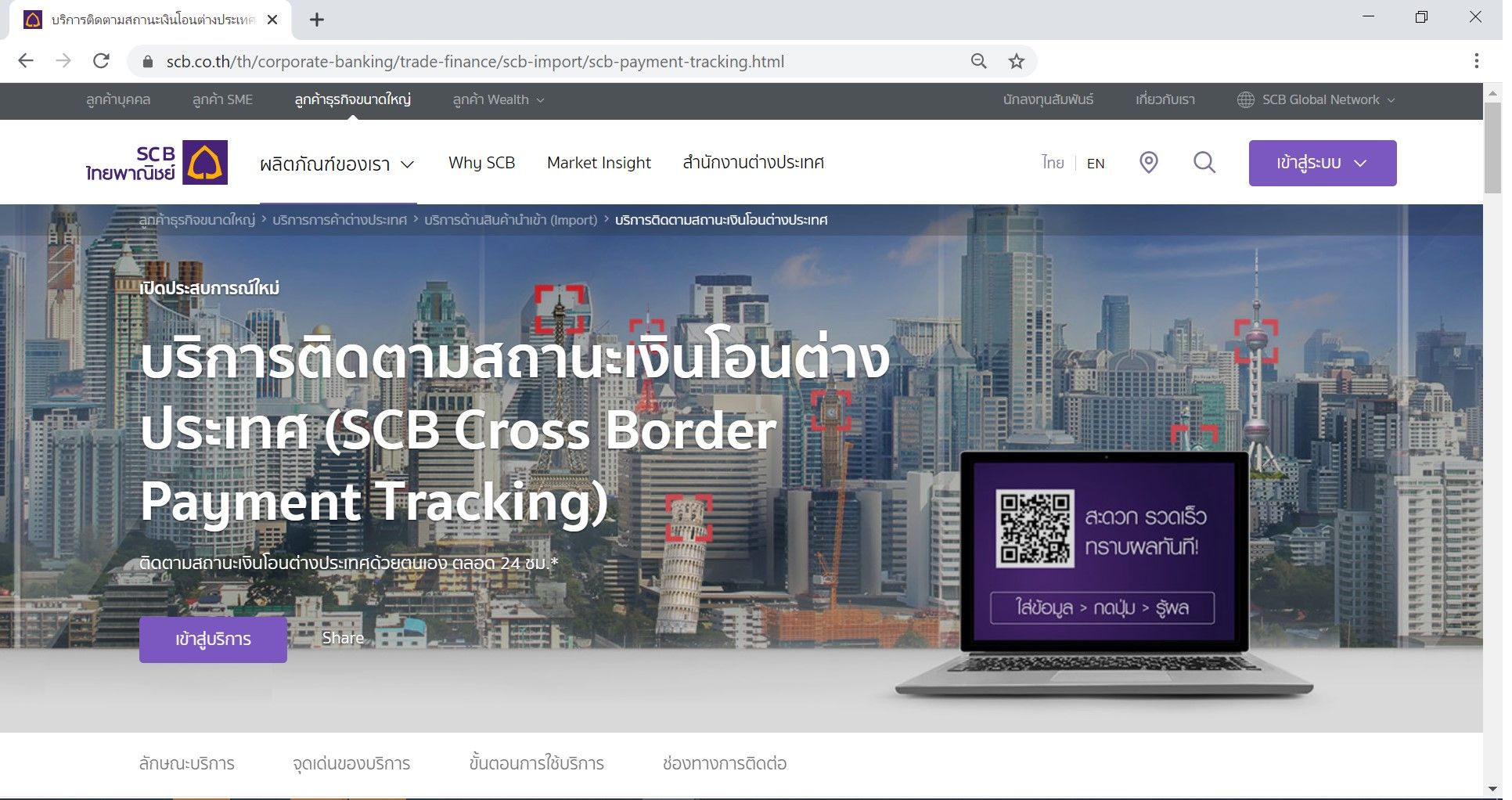

สอง บริการติดตามสถานะเงินโอนต่างประเทศ (SCB Cross Border Payment Tracking) – เพื่อนๆ อาจจะเคยต้องโทรถามแบงก์เพื่อติดตามสถานะการโอนเงิน ยิ่งต้องโอนเงินไปประเทศที่ไม่ใช่สกุลเงินหลัก ยิ่งติดตามยาก ซึ่ง ทาง SCB เองก็แก้ปัญหาข้อนี้ ด้วยระบบติดตามสถานะโอนเงินได้ง่ายๆ ผ่านระบบออนไลน์ ซึ่งสามารถตรวจสอบได้แบบ Real-time ว่าเงินของคุณตอนนี้อยู่ที่ไหน ถึงมือคู่ค้าอย่างปลอดภัยแล้วรึยัง

.

สาม บริการแจ้งรายการธุรกรรมการค้าต่างประเทศผ่านอีเมลอัตโนมัติ (SCB Trade Transaction Notification) – มีการแจ้งเตือนการทำธุรกรรมต่างๆ ไม่ว่าจะเป็น Letter of Credit (L/C) หรือการโอนเงิน ผ่านระบบอีเมล์

ติดตามสถานะเงินโอนต่างประเทศ ง่ายๆ ทุกเวลา ผ่านช่องทางออนไลน์ ได้ที่ https://bit.ly/36ql24a

8) โดยสรุปแล้ว SWIFT ก็ยังเป็นช่องทางจ่ายเงินหลัก ที่ปัจจุบันก็มีการปรับปรุงระบบ เพื่อให้ผู้ใช้งาน ได้รับความสะดวกสบายมากยิ่งขึ้น โดยเฉพาะทาง SCB เอง ที่เพิ่มระบบ ติดตามสถานะแบบ Real time รู้ผลเร็ว ใช้งานง่าย สามารถตรวจสอบทุกรายการได้ด้วยตัวเอง ทุกที่ทุกเวลาให้บริการตลอด 7 วัน 24 ชั่วโมง

9)อีกจุดหนึ่งที่สำคัญในการเลือกใช้บริการโอนเงินของแต่ละธนาคารก็คือ “สกุลเงิน” ที่ผู้ประกอบการสามารถใช้งานได้ โดยทาง SCB เอง ก็ครอบคลุม 17 สกุลเงินหลักไม่ว่าจะเป็น AUD, CAD, CHF, CNY, DKK, EUR, GBP, HKD, IDR, JPY, MYR, NOK, NZD, SEK, SGD, THB และ USD

10) เมื่อถามว่าแล้ว โลกการโอนเงินระหว่างประเทศในอนาคตจะเป็นอย่างไร?

.

หากเรามองการโอนเงินในประเทศที่ปัจจุบัน โอนเงินกันแบบ กดปุ๊บ โอนปั๊บ ยิง QR Code ง่ายมากๆ

.

พอคนเริ่มคุ้นชินกับการโอนเงินในประเทศ แบบง่ายๆ ติดตามสถานะได้ Real-time แล้ว แน่นอนว่า ผู้บริโภคก็ต้องมองหา บริการโอนเงินระหว่างประเทศที่ใช้งานง่าย จริงๆ ในลำดับถัดไป อย่างแน่นอน

——————————–

ส่งท้าย สำหรับคนที่ต้องการโอนเงินไปต่างประเทศด้วยวงเงินที่ไม่สูงมาก เช่น โอนเงินจ่ายค่าเล่าเรียนให้บุตรหลาน ปัจจุบันก็สามารถใช้บริการโอนเงินโดยใช้เทคโนโลยี Blockchain ผ่านระบบ RippleNet (คู่แข่งของ SWIFT นั่นเอง)

.

ซึ่งของทาง SCB เองก็มีให้บริการเช่นกัน ด้วย SCB EASY App พิเศษ ค่าธรรมเนียมเพียง 199 บาท/รายการ เท่านั้น ในช่วงนี้ ซึ่งดูๆแล้วอันนี้ค่าธรรมเนียมถูกมากๆ (น่าจะถูกที่สุดในตลาดละ)

.

หรือจะใช้โอนเงินไปซื้อหุ้นต่างประเทศช่วงนี้ ก็น่าจะดีเหมือนกัน…

=========================

นำเข้า “ความรู้” ส่งออก “ความคิด” ติดตาม

“นำเข้าส่งออก สุดขอบฟ้า”

=========================

พิเศษ! สำหรับผู้ที่สนใจสมัครใช้บริการโอนเงินต่างประเทศขาออก จากทาง SCB โอนเงินง่าย ติดตามสถานะได้ Real-time

.

สามารถลงทะเบียน กันได้แล้ววันนี้ ที่ https://bit.ly/3plIzuR

.

สอบถามข้อมูลเพิ่มเติมได้ที่ SCB BUSINESS CALL CENTER 02-722-2222

——————————–

ที่มา:

https://sibos.societegenerale.com/en/expert-views/actus/news/way-forward-for-cross-border-payments/

รูปประกอบ: unsplash, SCB

![Freight Weekly Update [4– 10 Nov 2025]](https://zupports.co/wp-content/uploads/2025/11/Freight-News.png)

![Freight Weekly Update [1– 7 Oct 2025]](https://zupports.co/wp-content/uploads/2025/10/Shipping-Tip-48.png)

![Freight Weekly Update [1– 10 Sep 2025]](https://zupports.co/wp-content/uploads/2025/09/Shipping-Tip-29.png)

![Freight Weekly Update [8– 18 Jul 2025]](https://zupports.co/wp-content/uploads/2025/07/สำเนาของ-ZUPPORTS-30.png)

![Freight Weekly Update [1– 7 Jul 2025]](https://zupports.co/wp-content/uploads/2025/07/สำเนาของ-ZUPPORTS-29.png)