[Freight Weekly Update] 26 Jul 2024

สรุปประเด็นสำคัญ สำหรับสถานการณ์เฟรทในรอบสัปดาห์ เพื่อไม่ให้พลาดข้อมูลสำคัญ

หากพร้อมแล้วไปติดตามกันเลย

=========================

ZUPPORTS เพิ่มทางเลือกในการนำเข้าส่งออก

จองเฟรทออนไลน์ ราคาชัด ติดตามง่าย

สนใจใช้บริการ zupports.co/register

=========================

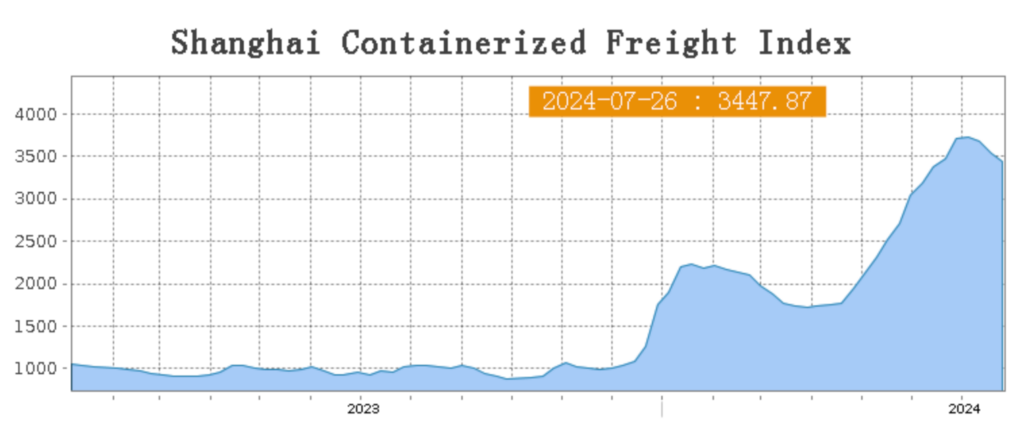

1) ค่าระวางเรือคอนเทนเนอร์ ดัชนี SCFI (วันที่ 26 Jul 24) ปรับตัวลดลง -94.57 จุด ปิดที่ 3447.87 จุด: เป็นการปรับตัวลดลง ต่อเนื่องเป็นสัปดาห์ที่สาม

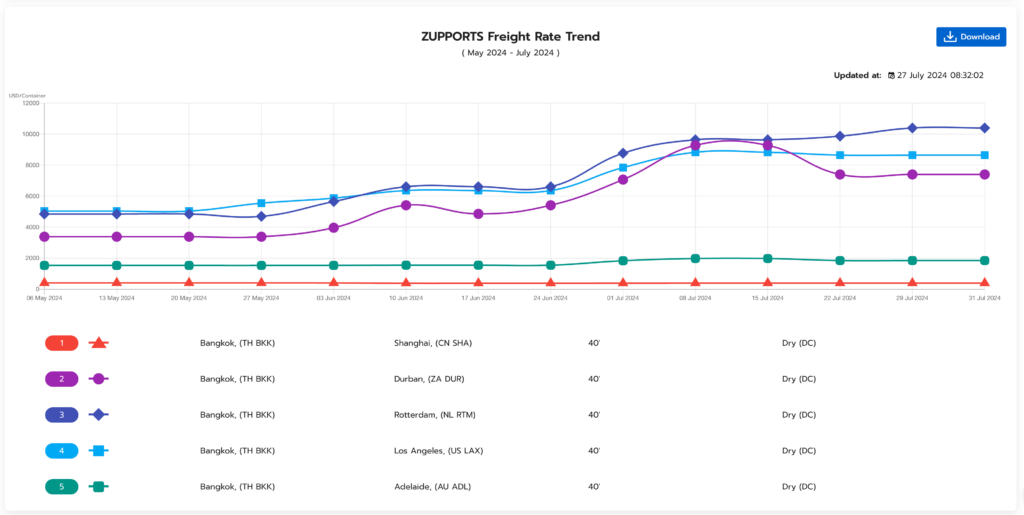

หากพิจารณาข้อมูลเพิ่มเติมแยกเป็นรายเส้นทางจาก ZUPPORTS Freight Rate Trend พบว่า ค่าระวางเฟรท เส้นทางเอเชีย ไปยุโรป และอเมริกา ยังมีราคาที่สูงมากเมื่อเทียบกับช่วงต้นปี แต่ก็มีแนวโน้มที่ลดลง

สำหรับผู้ประกอบการที่สนใจใช้บริการ ZUPPORTS Freight Rate Trend ลงทะเบียนได้ที่ zupports.co/register

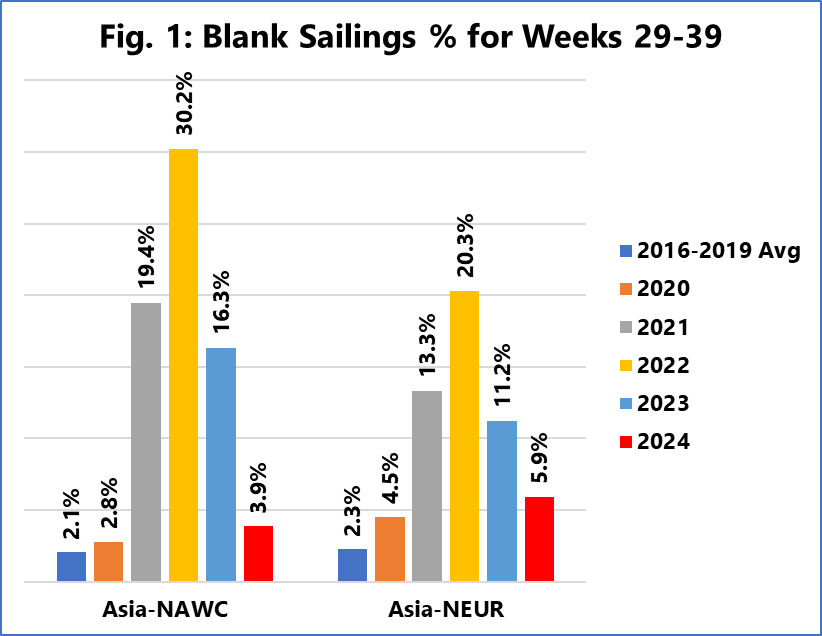

2) สายเรือพากันลด Blank Sailing : Sea-Intelligence ได้เผยแพร่รายงานว่า สายเรือลดปริมาณ Blank Sailing ลงอย่างชัดเจน คือพากันเพิ่มเรือลงทะเล นั่นเอง

สำหรับ Asia-North America West Coast สายเดินเรือได้วางแผนที่จะ blank sailing 3.9% ของกำลังการขนส่งทั้งหมด ซึ่งไม่แตกต่างมากนักจากค่าเฉลี่ยก่อนเกิดโรคระบาดหรือจากปี 2020 อย่างไรก็ตาม ตัวเลขนี้ต่ำกว่าในช่วงปีที่เกิดโรคระบาดอย่างมีนัยสำคัญ (ซึ่ง blank sailing ถูกบังคับเนื่องจากความแออัดของท่าเรือ) การเติบโตของกำลังการขนส่งในช่วงสัปดาห์เดียวกันในปี 2024 มีแผนที่จะเพิ่มขึ้น 24.6% เมื่อเทียบกับปี 2023 และ 10.2% เมื่อเทียบกับปี 2020 (ซึ่งเราเห็นการใช้กำลังการขนส่งสูงสุดในแง่ของ TEU)

เมื่อพิจารณาการเติบโตของกำลังการขนส่งที่แข็งแกร่งนี้และระดับ blank sailing ที่ค่อนข้างต่ำ บ่งชี้ว่าสายเดินเรือมีความมั่นใจสูงสำหรับฤดูกาลสูงสุดในเส้นทางการค้านี้

สำหรับ Asia-North Europe กำลังการขนส่งที่ถูก blank sailing มีแผนที่จะอยู่ที่ 5.9% สำหรับ 11 สัปดาห์ข้างหน้า ซึ่งสูงกว่าเฉพาะปี 2020 และค่าเฉลี่ยก่อนเกิดโรคระบาดเท่านั้น แม้ว่าความแตกต่างจากปี 2020 จะไม่สูงมากนัก ในปี 2024 ไม่มีการเติบโตของกำลังการขนส่งที่ใช้จริงเมื่อเทียบกับปีต่อปี อย่างไรก็ตาม ในปี 2023 การเติบโตของกำลังการขนส่งเมื่อเทียบกับปีต่อปีในเส้นทางการค้านี้อยู่ที่ 13.1% ซึ่งไม่เพียงแต่สูงเมื่อเทียบกับจุดอ้างอิงในอดีต แต่ยังสูงเกินไปสำหรับระดับความต้องการในเส้นทางการค้า (เห็นได้จากอัตราค่าระวางที่ลดลง)

ข้อเท็จจริงที่ว่าสายเดินเรือเต็มใจที่จะรักษาระดับกำลังการขนส่งที่สูงขึ้นนั้นไว้ใน Asia-North Europe ในปี 2024 ประกอบกับระดับ blank sailing ที่ค่อนข้างต่ำ บ่งชี้ว่าสายเดินเรือมีมุมมองที่มั่นใจและแข็งแกร่งสำหรับฤดูกาลสูงสุดใน Asia-North Europe

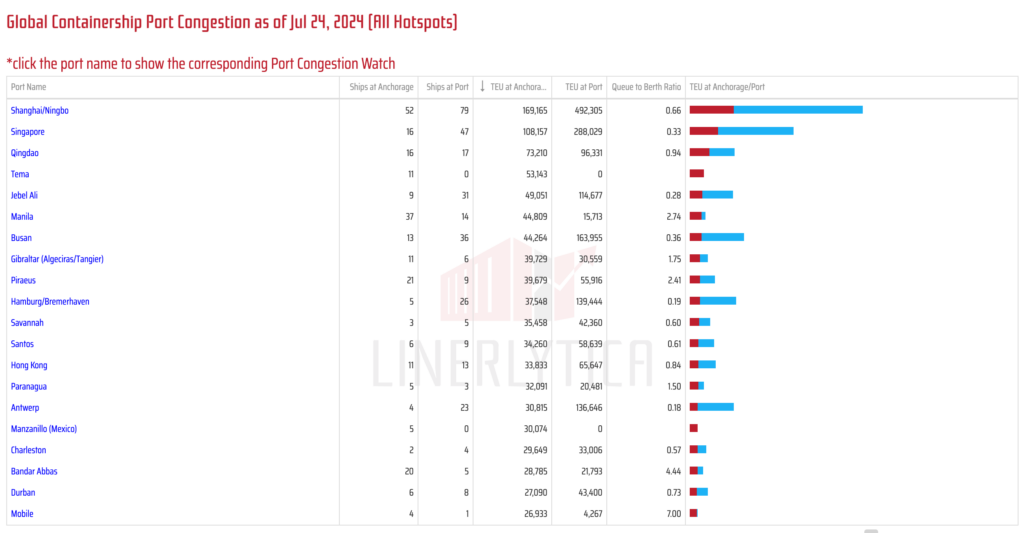

3) ความหนาแน่นที่ท่าเรือ หลายๆ แห่งปรับตัวลดลง สถานการณ์ดีขึ้นมาก ส่วนสถานการณ์ที่ Manila ยังมีความหนาแน่นอยู่ (Linerlytica)

ผู้ประกอบการสามารถดูเทียบข้อมูลได้จาก https://zupports.co/freight-weekly-update-5-jul-2024/

หลายๆ ข้อมูลระบุว่า ค่าระวางเฟรททาง container น่าจะผ่านจุดสูงสุดไปแล้ว

4. สถานการณ์ขนส่งทางทะเล:

[เอเชีย – US West Coast / East Cost]

-

US East Coast: ปริมาณการขนส่งยังคงแข็งแกร่ง โดยมีตัวเลขสูงกว่าปีที่แล้วในเส้นทาง Transpacific เริ่มมีการทำ Blank sailing ในเส้นทางอ้อม Cape of Good Hope (COGH) และความแออัดของท่าเรือในเอเชียและอเมริกาเหนือ เนื่องจากสภาพอากาศที่ไม่ดีรอบ COGH

-

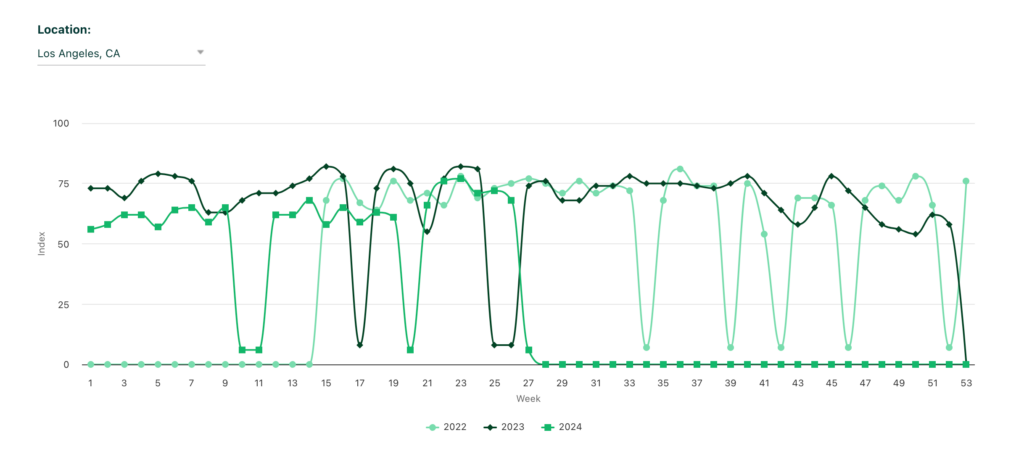

US West Coast ปริมาณการขนส่งแข็งแกร่งมากและเกินตัวเลขของปีที่แล้ว

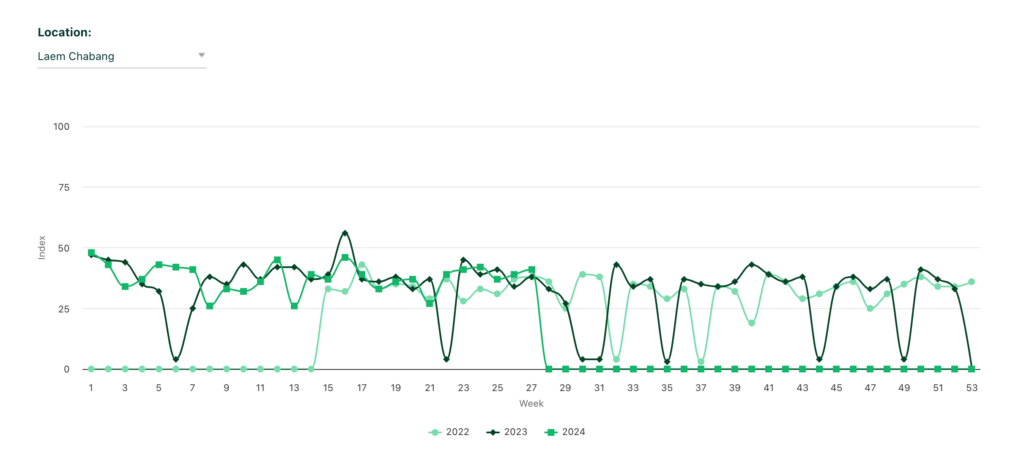

- ปริมาณ ตู้สินค้า หมุนเวียน ฝั่งสหรัฐฯ ยังมีในสัดส่วนที่สูง แต่ค่อนข้างชาดแคลนในจีน รวมไปถึงไทย พิจารณาจากข้อมูล Container Exchange Index

Los Angeles แนวโน้ม CAX สูงกว่า 50%

ไทย แนวโน้ม CAX ต่ำกว่า 50%

- ผู้ประกอบการสามารถเช็คแนวโน้มราคาเฟรท ราคาและจอง space โดยการลงทะเบียนที่ https://forms.gle/Z4B5cJv6xPwPbT2m8

[ยุโรป-มดิเตอร์เรเนียน]

-

ในยุโรปเหนือ ความต้องการมีเสถียรภาพและอัตราเป็นไปตามแนวโน้มเดียวกัน คาดว่าระดับอัตราจะยังคงมีเสถียรภาพจนถึงสิ้นเดือนกันยายน

-

ในเมดิเตอร์เรเนียน ความแออัดและความล่าช้ากำลังบังคับให้เกิดการยกเลิกเที่ยวเรือ ซึ่งกำลังขับเคลื่อนการใช้งาน 100% ในบริการต่างๆ ส่งผลให้ผู้ให้บริการเพิ่มอัตรา (ในรูปแบบของ Peak Season Surcharges และ General Rate Increases (GRIs))

5. การขนส่งทางอากาศ (Air Freight – WorldACD)

- การลดลงเล็กน้อยของปริมาณการขนส่งทั่วโลก: ในสัปดาห์ที่ 28 (8-14 กรกฎาคม 2024) มีการลดลง 1% ในปริมาณการขนส่งทางอากาศทั่วโลก โดยยุโรป เอเชียแปซิฟิก และแอฟริกามีการลดลง 5%, 2% และ 5% ตามลำดับ ในขณะเดียวกัน อเมริกาเหนือและอเมริกากลางและใต้มีการเพิ่มขึ้น 6% และ 4% ตามลำดับ

- การลดลงของอัตราเฉลี่ยทั่วโลก: อัตราค่าขนส่งทางอากาศเฉลี่ยทั่วโลกลดลง 1% เหลือ 2.50 ดอลลาร์ต่อกิโลกรัมในสัปดาห์ที่ 28 ซึ่งยังคงสูงกว่าปีที่แล้ว (YoY) 11% และสูงกว่ากรกฎาคม 2019 ถึง 44% ต้นทางจากเอเชียแปซิฟิกและ MESA มีการเพิ่มขึ้นของอัตราเมื่อเทียบกับปีที่แล้วอย่างมีนัยสำคัญที่ 23% และ 51% ตามลำดับ

- อัตรา spot จากต้นทางเอเชียตะวันออกต่างๆ ไปยังยุโรปลดลงในสัปดาห์ที่ 28 โดยไทยและไต้หวันมีการลดลง 16% และ 11% ตามลำดับ ในทางตรงกันข้าม ฮ่องกง เกาหลีใต้ และญี่ปุ่นมีการเพิ่มขึ้นของอัตรา spot ไปยังยุโรปที่ 7%, 5% และ 3% ตามลำดับ แม้ว่าจะมีการลดลงของปริมาณการขนส่งจากฮ่องกง 8%

- อัตรา spot ของสหรัฐฯ จากเอเชียแปซิฟิกคงที่: อัตรา spot จากเอเชียแปซิฟิกไปยังสหรัฐฯ ยังคงคงที่ในสัปดาห์ที่ 28 โดยมีการเพิ่มขึ้นอย่างมีนัยสำคัญเมื่อเทียบกับปีที่แล้ว 63% จากจีน และ 38% จากต้นทางอื่นๆ ในเอเชียแปซิฟิก

- แนวโน้มจาก MESA ไปยังยุโรป: ปริมาณการขนส่งและระดับราคาสูงจาก MESA ไปยังยุโรปยังคงดำเนินต่อไปเนื่องจากการหยุดชะงักในทะเลแดง ในสัปดาห์ที่ 28 ความต้องการจาก MESA ไปยังยุโรปลดลง 7% แต่อัตรา spot ยังคงสูงกว่าอัตราของปีที่แล้วอย่างมีนัยสำคัญ โดยดูไบ อินเดีย และ MESA มีการเพิ่มขึ้นของปริมาณการขนส่ง 17%, 82% และ 16% ตามลำดับ และอัตรา spot เพิ่มขึ้น 126% นับตั้งแต่ปีที่แล้ว อัตรา spot จากอินเดียไปยังยุโรปอยู่ที่ 3.49 ดอลลาร์ต่อกิโลกรัม เพิ่มขึ้น 158% เมื่อเทียบกับปีที่แล้ว ในขณะที่อัตราจากบังกลาเทศไปยังยุโรปยังคงแข็งแกร่งที่ 4.25 ดอลลาร์ต่อกิโลกรัม

ผู้นำเข้าส่งออก ที่ต้องการรับข้อมูลสถานการณ์ขนส่งระหว่างประเทศ หรือกำลังมองหาเครื่องมือ ที่ช่วยเทียบราคา และจอง space ในการขนส่งระหว่างประเทศ ไม่ว่าจะเป็น Sea Freight, Air Freight หรือ Cross-border Truck สามารถลงทะเบียน เพื่อรับข้อมูลข่าวสาร / รับการ demo ได้ที่ zupports.co/register

.

พิเศษ! ZUPPORTS POST

กลุ่มไลน์ Openchat สำหรับ คนในวงการ นำเข้า ส่งออก เข้ามาสอบถามข้อมูล ติดตามข่าวการค้า การขนส่งระหว่างประเทศกันได้ที่ https://bit.ly/3seJRLk

ที่มา

https://en.sse.net.cn/indices/scfinew.jsp

https://www.sea-intelligence.com/press-room/275-msc-increase-own-operated-service-share

Flexport market updates

.

Disclaimer: The contents of this report are made available for informational purposes only and should not be relied upon for any legal, business, or financial decisions. We do not guarantee, represent or warrant any of the contents of this webinar because they are based on our current beliefs, expectations and assumptions, about which there can be no assurance due to various anticipated and unanticipated events that may occur. This webinar has been prepared to the best of our knowledge and research, however the information presented herein may not reflect the most current regulatory or industry developments. Neither ZUPPORTS nor its advisors shall be liable for any losses that arise in any way due to the reliance on the contents contained in this report.

![Freight Weekly Update [4– 10 Nov 2025]](https://zupports.co/wp-content/uploads/2025/11/Freight-News.png)

![Freight Weekly Update [1– 7 Oct 2025]](https://zupports.co/wp-content/uploads/2025/10/Shipping-Tip-48.png)

![Freight Weekly Update [1– 10 Sep 2025]](https://zupports.co/wp-content/uploads/2025/09/Shipping-Tip-29.png)

![Freight Weekly Update [8– 18 Jul 2025]](https://zupports.co/wp-content/uploads/2025/07/สำเนาของ-ZUPPORTS-30.png)

![Freight Weekly Update [1– 7 Jul 2025]](https://zupports.co/wp-content/uploads/2025/07/สำเนาของ-ZUPPORTS-29.png)